Il rallentamento dell’inflazione e la crescita dell’economia hanno aiutato i principali indici azionari a chiudere il semestre in positivo, con small cap e value tornati come i migliori performer. L’indice Russel 2000 ha chiuso il mese a +7.95%, l’indice S&P 500 a +6.47%, il Nasdaq 100 a +6.49% (+32% da inizio anno, il miglior inizio anno dal 1982), l’Euro Stoxx 50 a +4.29%. Sotto l’aspetto macro, i dati sull’inflazione e soprattutto sull’indice Shelter saranno il driver che forniranno direzionalità al mercato, che potrebbe indebolirsi con una piccola correzione o mantenendo un movimento laterale qualora ci fosseuna rotazione verso i titoli Value la cui funzione in questo momento sarebbe quella di sostenere gli indici. L’attenzione ora si è spostata dalla recessione all’inflazione e questo è un film destinato ad essere visto per tutto il 2023. Sulla recessione non siamo preoccupati, riteniamo di essere di fronte ad una win win situation per i seguenti motivi:

– Recessione forte = taglio tassi = titoli growth ancora su, anche se aumenterà la volatilità;

– Recessione lieve o no landing= utili dei titoli growth superiori alle attese, considerati i tagli delle guidelines dei manager fatti nei mesi scorsi.

In USA, l’inflazione è in linea con i tassi al 5%, mentre la situazione è molto diversa nella UE con tassi al 3,50% e inflazione al 6%. Qui c’è molto lavoro da fare ancora. Le banche centrali ormai sembrano più interessate ad adeguarsi alle aspettative dei mercati (come anticipano le forward guidance), perchè è una partita che si gioca molto più sulla comunicazione che sul dato (spesso anticipato e scontato). Tuttavia, dell’inflazione USA non apprezziamo il fatto che la discesa sia stata influenzata eccessivamente dalla componente energia, mentre quella Shelter (beni rifugio, immobiliare) è risultata di nuovo più alta delle attese.

Secondo noi, proprio per la possibilità di una recessione lieve, la componente energia potrebbe aver visto i minimi, e se dovesse risalire il petrolio (molto probabile), i prossimi dati sull’inflazione Usa potrebbero essere più alti delle attese. La variabile geopolitica potrebbe influenzare il trend del petrolio in senso opposto: se la crisi interna russa porterà ad un inasprimento del conflitto, ciò andrebbe a rafforzare la view rialzista, al contrario, se Putin dovesse iniziare ad alleggeri re l’impegno in Ucraina, il petrolio potrebbe calare. In conclusione, il dato da monitorare dei prossimi mesi è l’indice Shelter , qui si gioca la partita della politica monetaria e quindi delle possibilità di continuare a guadagnare per le azioni growth. Abbiamo il nostro piano B nel caso in cui l’inflazione, a causa dei rialzi energetici, dovesse aumentare: ridurremmo semplicemente le posizioni sui titoli growth per andare a beneficiare del profit taking che si verrebbe a creare. Tuttavia, questo scenario ha una probabilità inferiore al 35% rispetto al piano A , che prevede un’ inflazione stabile o in riduzione. Cruciali saranno poi le trimestrali della Corporate America a luglio che potrebbero riservare delle sorprese.

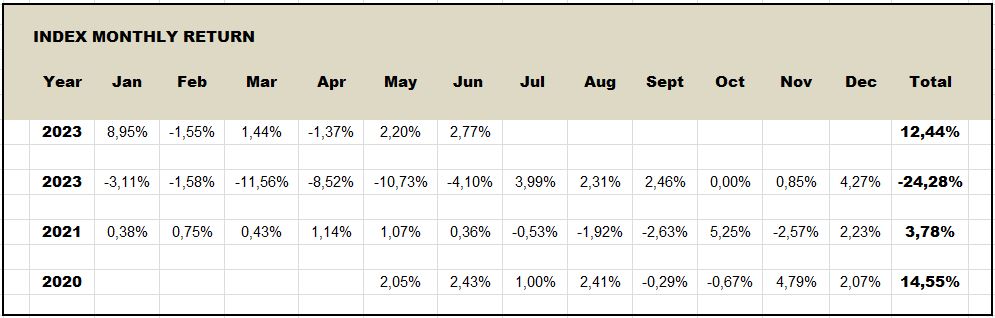

Tutti i nostri temi hanno corso più del previsto e stiamo alleggerendo per cautela. Stiamo recuperato la perdita

del terribile 2022 e sui profili di rischio più alti siamo in netto guadagno.

Avendo venduto molte azioni ultimamente, abbiamo liquidità sui conti pronti ad operazioni tattiche per ottimizzare la gestione, un’opportunità o un evento che ci faccia cambiare idea (ad esempio, se le trimestrali di luglio dovessero rivelarsi molto buone.

In termini operativi abbiamo continuato ad essere mediamente investiti nei settori

Megatrends – Robotics – Building Products – Utilities – Banks – Food, Beverage & Tobacco – Hotels Restaurants & Leisure – Pharmaceuticals & Life Sciences, Media & Entertainment – Software & Services.

Abbiamo deciso di accompagnare la linea Nasdaq best 10 titoli con una linea simile S&P 500 best 10 titoli eliminato ogni tipo di copertura , e contemporaneamente aperto una posizione long sull’Oro una maggiore stabilità al NAV in questo periodo di alta volatilità.

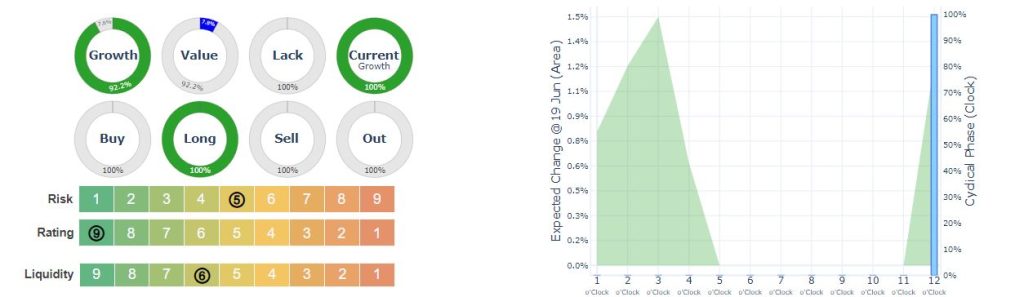

Come sempre utilizzando la nostra IA cerchiamo di equilibrare settori e timing di investimento sempre con una vision Long ma coscenti che tutti gli indicatori mostrano un peggioramento della situazione che potrebbe portare a bruschi Sell Off.

Complessivamente il nostro indice resta Growth con una visione Long, un alta liquidità dei titoli inseriti in portafoglio e una gestione del rischio attiva.